Por que tão atrás da curva?

- Impactus UFRJ

- 29 de abr. de 2022

- 15 min de leitura

Atualizado: 29 de abr. de 2022

Por Marcelo Quintas

Em 2021, a divergência de opiniões sobre o caráter passageiro ou não dos choques inflacionários dividiu colegiados de bancos centrais. No primeiro semestre do ano, quando a alta dos índices de preço ao redor do mundo ficou mais evidente e generalizada, os impulsos pareciam vir, principalmente, de problemas relacionados à incapacidade da oferta de acompanhar o boom de demanda por bens. Ou seja, o inusitado fenômeno aparentava ter vida curta, e muitos tinham a expectativa de que as pressões arrefeceriam na medida em que a condição sanitária melhorasse. Projeções do Fomc, divulgadas na reunião de julho de 2021, indicavam que a mediana das expectativas para inflação ao final do ano estavam em 3,4%. Ainda assim, existiam discordâncias, e não eram poucos os que já alertavam para o posicionamento “atrás da curva” de alguns bancos centrais. De acordo com esses, o risco de ter que correr atrás do prejuízo com agressividade mais à frente imporia graves prejuízos à atividade econômica e à estabilidade dos mercados financeiros.

Mas o comportamento dos banqueiros centrais de países desenvolvidos fugiu muito do usual. Nesse contexto, o uso da palavra “transitório” por Jerome Powell se referindo aos choques ganhou destaque. Desde o final da década de 80, quando o arcabouço do regime de metas de inflação passou a embasar a função de reação de grande parte das autoridades monetárias, juntamente com o aparato da Regra de Taylor, a prescrição manda se antecipar ao processo inflacionário. Isto é, agir preventivamente, e elevar a taxa de juros nominal sempre mais que proporcionalmente ao aumento do nível de preços.

Contudo, dessa vez foi diferente. A atípica leniência chamou a atenção. Nesse sentido, vale a pena voltar um pouco no tempo e entender a adoção do regime de Average Inflation Targeting (AIT) pelo Fed, anunciado no simpósio de Jackson Hole, realizado em 2020. A primeira mudança do framework de política monetária do banco central americano (estratégias, ferramentas e práticas de comunicação) introduz de maneira explícita um componente de dependência de trajetória. Ou seja, na medida em que o cumprimento da meta de inflação é examinado a partir do nível de preços médio em um determinado número de anos (o qual não é divulgado), abre-se espaço para compensações futuras de desvios positivos ou negativos observados no passado e no presente. A meta, portanto, continua sendo de 2% a.a, mas há disposição para tolerar inflação superior por certo tempo à medida que se deixam de lado preocupações em agir de maneira antecipada.

O objetivo deste texto, portanto, não é de atribuir juízo de valor à maneira como se deu a condução da política monetária dos países desenvolvidos no ano passado, mas sim de prospectar a respeito das possíveis motivações que explicam a explícita tolerância dos policy makers estrangeiros com o aumento do nível de preços. A despeito do recente shift de entonação, que ocorreu na transição de 2021 para 2022, e do ciclo de alta já iniciado, ainda é válido assumir que tendências de longo prazo estejam embutidas nas funções de reação, e que premissas estruturais afetem a intensidade do ritmo de aperto monetário escolhido.

O que aconteceu em 2020/ 2021

Em 2008, a Grande Crise Financeira teve natureza endógena, ou seja, nasceu dentro do próprio sistema financeiro, e derivou de anos de má alocação de investimentos e tomada excessiva de riscos, que fizeram a economia americana se desviar da sua tendência de crescimento de longo prazo permanentemente. A crise econômica gerada pela pandemia teve natureza distinta, foi exógena, procedeu do aparecimento de um vírus, extrínseco ao funcionamento do sistema econômico. Por isso, ainda é dúbio o efeito que terá sobre o produto potencial de longo prazo, como propulsor do fenômeno de histerese. Entretanto, direta ou indiretamente, dois anos após a disrupção, a pandemia ainda é responsável por pertinentes anomalias na economia mundial.

Simultaneamente e em todo o mundo, famílias mudaram seus hábitos de consumo. Os serviços foram deixados de lado, enquanto o consumo de bens, especialmente duráveis e semiduráveis, explodiu. As pessoas, obviamente, não queriam se expor à contaminação. Logo, passaram a ir menos em restaurantes, cinemas e shoppings, enquanto transferiam seus gastos para a adequação do espaço doméstico às condições do home office.

As cadeias globais de valor não suportaram o aumento tão abrupto das exigências. Assim, diversos problemas logísticos passaram a afetar a dinâmica do comércio internacional: portos ficaram congestionados, faltavam containers, as indústrias não recebiam insumos a tempo, e até mesmo motoristas de caminhão faziam falta (episódio mais popular no Reino Unido). O caso notório da escassez de semicondutores paralisou fábricas de automóveis ao redor do mundo, e contribuiu para uma expressiva inflação de carros usados nos EUA.

Atividades industriais de transformação são intensivas em energia. Nesse sentido, petróleo, gás natural e carvão tiveram altas significativas. Diminuições estruturais nos investimentos para a produção desses combustíveis fósseis, especialmente petróleo, fizeram com que a oferta não conseguisse acompanhar o descompasso da demanda, e o que se observou foi uma queda brutal nos estoques, indo bem abaixo das médias históricas. No segmento das soft commodities, soja e milho se beneficiaram do grande aumento da demanda chinesa por ração animal, em um esforço para recompor o rebanho de porcos que sofreu com a gripe suína africana. Em 2019, os chineses perderam cerca de 40% do rebanho, o equivalente a 8% da produção de proteína animal no mundo. As antigas granjas suínas, onde se alimentava os porcos com restos de alimentos (lavagem), foram substituídas por outras mais modernas, com troca de tecnologia, e em que a alimentação se dá através de ração. A extraordinária elevação da demanda por ração naturalmente encareceu e contaminou toda a cadeia de carnes, laticínios e ovos. Não menos importante, o processo de reabertura da economia foi acompanhado da retomada de atividades que sofreram por muito tempo com a paralisação. Tudo o que envolve alimentação fora do domicílio, hospedagem, espetáculos, transporte aéreo etc. voltou, mesmo que gradualmente, puxando uma inflação de serviços considerável no segundo semestre do ano passado.

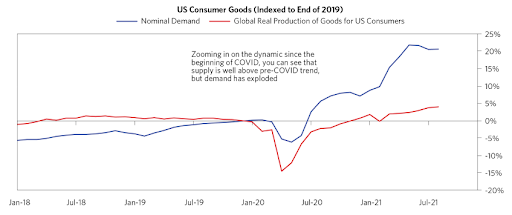

Para além disso, na esteira dos gigantescos estímulos fiscais e monetários (convencionais e não convencionais) dados, sobretudo em 2020, criou-se uma circunstância em que as respostas contracíclicas compensaram mais que proporcionalmente a perda de renda causada pela parada súbita da economia. No caso dos EUA, o estímulo fiscal foi algo em torno de quatro vezes maior do que fora em resposta à Grande Crise Financeira de 2008, quando a retração generalizada do crédito favoreceu um ambiente não inflacionário. Soma-se a isso a política monetária tradicional em que as taxas de juros nominais foram para zero, o que ajudou a inflar preços de diversos tipos de ativos, de ações a casas. Além da política monetária não tradicional, em que o banco central opera no ramo longo da curva de juros, comprando títulos do Tesouro de maiores prazos, e também comprando certos tipos de títulos garantidos por créditos hipotecários. Tal conjuntura, em que a demanda é estimulada por muitos meses seguidos, resultou na condição em que a oferta é simplesmente incapaz de acompanhar a procura de forma congruente.

Gráfico 1 | Fonte: Bridgewater

Estagnação secular e o juro neutro próximo de zero

Mas ao olhar para o que aconteceu com o crescimento e a inflação nos anos dois mil e dez, após a Grande Crise Financeira, talvez seja possível inferir as explicações para a falta de parcimônia dos policymakers em reagir ao choque da pandemia. Entre 1990 e 2007, a inflação média americana medida pelo PCE index foi de 2,33%, enquanto o crescimento médio do PIB foi de, aproximadamente, 3%. Entre 2011 e 2019, esses números foram, respectivamente, 1,55% e 2,2%. Sendo a meta de inflação 2%, verifica-se que ela escorregou para baixo na última década, e não para cima. Naturalmente, um viés baixista tomou as expectativas dos agentes, que observaram a dificuldade dos preços em subir e incorporaram a tendência de inércia. Consequentemente, os juros de mercado ficaram deprimidos, e o poder potencial da política monetária como instrumento contracíclico foi deteriorado, especialmente nos casos de recessão. Essa é uma posição desconfortável para um banqueiro central.

Gráfico 2 | Fonte: Bureau of Economic Analysis I Elaboração própria

Quando a inflação é alta e persistente, mal ou bem, sabemos mais ou menos o que fazer, apesar de não ser agradável desacelerar a economia através de um ciclo de alta de juros. Porém, a verdade é que não conhecemos bem as ferramentas mais eficazes para os casos em que a inflação roda permanentemente abaixo da meta, e a economia dá sinais de morosidade. Em entrevista dada à Bloomberg no ano passado, Lloyd Blankfein, ex-CEO do Goldman Sachs, disse: "... deflação é algo terrível, inflação nós podemos tolerar". Presumivelmente, foi nesse mindset que o novo framework de política monetária, anunciado no simpósio de Jackson Hole de 2020, foi adotado. Ao olhar para o que aconteceu nos anos dois mil e dez, decidiu-se simplesmente adaptar o regime de política monetária às novas circunstâncias reais da economia. Mas é impossível não citar o quão corajosa foi a tentativa de elevar um pouco as expectativas de inflação em uma circunstância desse gênero. Ao se tentar produzir inflação deliberadamente, o mais apropriado seria fazê-lo através da condução da própria política monetária, e não na sequência de uma crise sanitária que a humanidade vive, em média, de cem em cem anos, e em que as incertezas são imensas. Eventualidades altamente particulares foram responsáveis pelo aumento dos níveis de preço em escala global. O arcabouço adotado pelo risco de desancoragem para baixo deu lugar a um viés altista de expectativas de preços bastante perigoso, em que a inflação potencialmente foge do controle e adquire vida própria. Não à toa, ano passado, quando ainda parecia saudável, John Williams, presidente do Fed de Nova Iorque, classificou a dinâmica como um desenvolvimento positivo, ainda que evidentemente reconhecesse que não devesse ir longe demais.

Gráfico 3 | Fonte: Universidade de Michigan, FRED (St. Louis Fed) I Elaboração própria

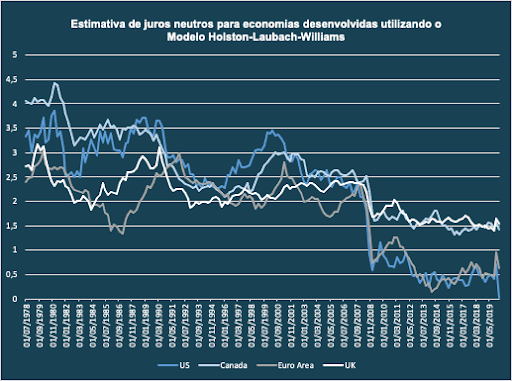

A grande variável em questão é a taxa de juros neutra, também chamada de "r estrela", uma variável não observável. É a taxa de juros real (nominal descontada pela inflação) de equilíbrio. Na ausência de qualquer choque, ela é compatível com o pleno emprego, inflação na meta, e equilíbrio entre o nível de produção e a demanda por bens e serviços. Evidência empírica sugere que, desde o final dos anos 80 (bem antes da Grande Crise Financeira de 2008), ela tem viés descendente em grande parte do hemisfério norte, mais notadamente na União Europeia e no Japão, aonde tende a ser negativa. Entretanto, aqui vale pontuar que o fenômeno da taxa de juros neutra próxima de zero ou negativa é de natureza real, não monetária. Por uma série de fatores demográficos, de progresso tecnológico, e até mesmo institucionais (é sabido que, nos países do sudeste asiático, a ausência de programas de bem-estar social amplos criam incentivos à poupança), que exercem pressões tanto no lado da oferta, quanto no lado da demanda, esse ambiente de juros neutros próximos de zero ou negativos é criado. Nesse contexto, entram em pauta as discussões sobre a estagnação secular e o chamado "saving glut", que, de maneira mais ampla, incorporam também a queda nas taxas de crescimento potenciais das economias à circunstância de taxa de juros com viés descendente. A profunda desaceleração da atividade econômica após a GCF de 2008 já havia acentuado os aspectos dessas tendências estruturais, inclusive propagando as consequências da histerese econômica, quando a posição cíclica da economia (no caso, um choque que a desvia do pleno-emprego negativamente) afeta a direção de crescimento no longo prazo, promovendo efeitos persistentes sobre o desemprego, a produtividade etc. A emergência da pandemia, em um primeiro momento, parecia apenas reforçar os efeitos estruturais que a disrupção de 12 anos antes havia tido inicialmente.

Gráfico 4 | Fonte: New York Fed I Elaboração própria

Em relação à demografia, a teoria da transição demográfica explica a redução nas taxas de crescimento populacional, especialmente no hemisfério norte. Transição demográfica é o processo pelo qual as sociedades passam do estágio de altas para baixas taxas de natalidade e mortalidade, e está intimamente ligado à modernização econômica, à medida que a população urbana cresce em detrimento da população rural, e os serviços e a indústria passam a ter papel relevante na geração de empregos e renda. Tanto a etapa inicial quanto o final do processo caracterizam-se pelo pequeno crescimento vegetativo, ou seja, pela pequena diferença entre as taxas de natalidade e mortalidade. A Europa já completou o processo, e o crescimento vegetativo já exibe taxas negativas. Na América Anglo-Saxônica, ele está próximo de acabar. A grande questão é que essa dinâmica provoca comportamento peculiar das variáveis macroeconômicas. À medida em que as pessoas, de uma forma geral, vivem mais (maior expectativa de vida), e têm menos filhos (baixa fertilidade), o crescimento da renda agregada tende a ser menor, assim como o investimento, e a produtividade total dos fatores, à medida em que as inovações tecnológicas diminuem. Mas não é apenas através do canal da oferta de mão de obra que a transição demográfica exerce efeito, a estrutura etária de uma sociedade: define os padrões de poupança, de maneira análoga ao que a hipótese do ciclo de vida de modigliani sugere (indivíduos optam por poupar mais quando estão em idade ativa para manterem os padrões de consumo quando se aposentarem); está intimamente ligada ao grau de inovação em uma economia (consequentemente, à produtividade total dos fatores e ao produto marginal do capital também), com pessoas entre 30 e 50 anos tendo impacto mais positivo, o que se traduz no número de aplicações para patenteamento per capita; altera as oportunidades de investimento, uma vez que as firmas miram diferentes necessidades.

Sobre as questões tecnológicas, pode-se enxergar o que acontece por diferentes pontos de vista. Por um lado, é possível considerar o incrível desenvolvimento das complexas cadeias globais de valor, especialmente pela maior inserção da China e dos países do sudeste asiático, como deflacionário, uma vez que representou um choque de oferta positivo. Os baixos salários praticados nesses países relativamente, e a incorporação de inovações tecnológicas associadas à robótica e à microeletrônica no processo produtivo industrial baratearam os preços de bens duráveis e semiduráveis comercializados em todo o mundo. A integração dos países nas cadeias globais de produção passou a se dar em função de suas vantagens comparativas, o que trouxe aumento de eficiência e produtividade. Para mais, hoje em dia, há cinco grandes plataformas de inovação tecnológica evoluindo ao mesmo tempo: sequenciamento genético, robótica, armazenamento energético, inteligência artificial e tecnologia blockchain. Todas exercem pressão deflacionária no longo prazo. Por outra perspectiva mais ligada ao efeito que há sobre o crescimento do produto, alguns economistas julgam que o incrível progresso vivenciado entre 1890 e o final dos anos setenta foi único na história da humanidade, e que não irá se repetir novamente. Para esses, seria impossível vislumbrar inovações tecnológicas que impulsionem a produtividade e o crescimento da renda agregada na mesma proporção que o desenvolvimento da indústria elétrica, química, de petróleo etc., na esteira da Segunda Revolução Industrial. Resumidamente, as mais importantes invenções já foram criadas. Vale pontuar que o argumento considera a continuidade do processo de aperfeiçoamento técnico da humanidade como contínuo, entretanto esse não seria capaz de sustentar avanço proporcional ao vivenciado no passado, o que já se expressaria no pequeno impacto que o boom “ponto.com” e a difusão do uso da internet tiveram em comparação ao uso da eletricidade, por exemplo.

Todos os pontos elencados acima, além de diversos outros não citados, como o perfil de demanda por ativos financeiros, mudanças nos padrões de crédito, e até mesmo desigualdade social, se encaixam no contexto da estagnação secular, que, a grosso modo, caracteriza um mundo em que muitos desejam poupar e poucos desejam investir. O fenômeno se traduziu nos números de inflação, crescimento e taxas de juros, antes mesmo de 2008. Banqueiros centrais não ignoraram os dados, mas claramente não os incorporaram para moldar suas funções de reação. Melhor dizendo, seguiram o script habitual. Em 2011, na iminência da crise da dívida na zona do euro, o BCE elevou os juros duas vezes em meio a um choque de preços de energia e alimentos. O arrependimento não demorou para chegar. A perda de dinamismo da economia apareceu nos dados com muita rapidez, e a reversão de política também. Em 2017, caso semelhante aconteceu com o Fed, que elevou a Fed Funds Rate a 2,5% e contraiu seu balanço patrimonial, para se arrepender pouco tempo depois. A economia americana não suportou, e, de maneira apressada, a autoridade monetária teve que aliviar a pressão altista dos juros promovendo três quedas de taxa em quatro meses. O mundo mudara, e os bancos centrais de países mais expostos aos fundamentos da estagnação secular deveriam adaptar sua maneira de agir, mesmo que a nova estratégia envolvesse paciência e disposição para correr risco.

Gráfico 5 | Fonte: FRED Economic Data (St. Louis Fed) I Elaboração própria

Neste enredo, em discurso proferido em 27 de setembro de 2021, Charles Evans, presidente do Federal Reserve Bank de Chicago, explicitou as motivações do novo regime de metas com uma transparência marcante, bem diferente do grau de abertura com que o tema é tratado pelos seus colegas de colegiado. Para ele, o ponto fulcral para se discutir a adequabilidade de um movimento da taxa de juros é a sustentabilidade de ancoragem das expectativas de inflação no longo prazo, tendo estas que estarem alinhadas com a meta ajustada de 2%. Melhor dizendo, ao avaliar o período adequado de overshooting que o novo regime permite, o critério principal não é se a inflação atingiu mecanicamente a meta estabelecida em um determinado intervalo de meses ou anos, mas sim se as expectativas de longo prazo estão ajustadas à meta estabelecida, ou seja, se elas se elevaram de maneira sustentável. Isso era algo que, à época de seu discurso (setembro/21), segundo ele, ainda não havia acontecido, com o PCE rodando em torno de 4,5% YoY. Naquela conjuntura, as projeções do Summary of Economic Projections (SEP) apontavam para inflação batendo na meta em 2023 e 2024 (2,2% e 2,1%, respectivamente), e a inquietude dos membros do Fomc ainda parecia ser motivada pela possível incapacidade de gerar inflação suficiente nos anos seguintes, não por uma eventual alta excessiva. Em linha, o Banco Central Europeu (BCE) também ajustou recentemente sua meta de longa data em buscar uma inflação abaixo, mas próxima de 2%, por um regime que contempla uma inflação simétrica de 2%, permitindo períodos de overshooting.

Alguns benefícios da inflação

A despeito das abomináveis ineficiências econômicas, tanto para a produção, quanto para o consumo, causadas pela desregulação de preços relativos e bagunça dos sinais econômicos, típicas dos processos hiperinflacionários, alguns benefícios podem emergir. É possível que a inflação (em níveis moderados, claro) contribua positivamente para o ajuste correto dos salários reais. Estudos empíricos mostram que cortes nos salários nominais raramente acontecem, uma vez que tanto trabalhadores quanto empresas relutam em aceitá-los. Para os primeiros, isso pode parecer um insulto, e para os segundos, isso pode acarretar em problemas de incentivo, associados à teoria de salários eficiência. Portanto, aumentos de remuneração que acontecem menos que proporcionalmente ao aumento do nível de preços podem permitir que o mercado de trabalho funcione de maneira mais eficiente, dado que, em alguns casos, ocupações se tornam menos produtivas relativamente, ou sofrem mudanças estruturais na relação de oferta e demanda. É nesse sentido que alguns economistas se referem à inflação como um bom "lubrificador" das engrenagens da economia.

Além disso, uma inflação média baixa também reduz o poder de manejo da política monetária no caso de uma recessão, e faz com que se caia mais facilmente na armadilha da liquidez, como já abordado anteriormente. Uma meta mais alta para a taxa de inflação significa uma taxa de juros nominal mais alta em períodos "normais" (vide equação de Fisher), quando a economia cresce acompanhando seu potencial, e a taxa de desemprego é a natural. No caso de um choque negativo inusitado, o Banco Central fica com mais espaço para conduzir um ciclo de queda da taxa de juros nominal, e levar a taxa real para patamar negativo, o que exerce efeito mais positivo sobre os gastos e a recuperação da atividade. Trabalhar com uma meta de 2%, como grande parte dos bancos centrais de países desenvolvidos, naturalmente faz com que a margem de manobra seja reduzida, problema que ficou explícito na passagem de 2008 para 2009, quando o "limite inferior a zero" foi atingido rapidamente. Ainda assim, a discussão sobre a meta "ideal" de inflação na academia americana persiste, e neste debate há aqueles que defendem que ela deve ser zero, assim como os que acham que elevá-la para quatro por cento seria o mais apropriado.

Situação atual e perspectivas futuras

O tempo passou, e o choque dos índices de preço que parecia transitório pela sua intimidade com o problema sanitário se mostrou mais persistente. Pior, uma guerra envolvendo dois países centrais no comércio global de commodities energéticas e alimentícias se iniciou, somatizando incertezas à dinâmica inflacionária que já era altamente dúbia. No momento em que esse texto é redigido (abril/22), o CPI index roda a 8,5% em base anual (núcleo em 6,5%), o PCE em 6,4% (núcleo em 5,4%), o tapering já foi encerrado há mais de um mês, e o primeiro hike da Fed Funds Rate, que em julho de 2021 estava cotado para acontecer somente em março de 2023, já ocorreu. Agora, a expectativa é que todas as reuniões do Fomc sejam marcadas por elevações da taxa básica de juros, com oscilações entre hikes de 50 e 25 bps. Além disso, o anúncio formal do Quantitative Tightening (QT), o início do ajuste do balanço, deve acontecer já na próxima reunião de maio. Na Europa, a autoridade monetária ainda se posiciona com altas doses de leniência, apesar da região estar exposta a fundamentos particulares diferentes aos da América do Norte, como a dinâmica da transição demográfica e a forma como os aumentos de preços e salários se retroalimentam. Alguma elevação da taxa básica de juros já está contratada para este ano, porém deve acontecer somente em algum ponto do segundo semestre.

Ao se olhar para os últimos seis meses, é impressionante a rapidez com que o tom dos membros do colegiado do Fomc mudou ao tratar da dinâmica inflacionária. Efetivamente, a mudança mais explícita de entonação aconteceu na reunião de novembro, quando o início do tapering foi anunciado. Entretanto, quase todas as reuniões subsequentes foram marcadas por decisões que não eram tão cotadas na reunião imediatamente anterior. Até membros do colegiado que tipicamente são classificados como doves (Kashkari e Brainard, por exemplo) revelaram a preferência de "errar para mais", dadas as atuais circunstâncias. A mudança de regime envolveu coragem e disposição a correr riscos. Aparentemente, o posicionamento "atrás da curva" já foi devidamente reconhecido pelos envolvidos. Agora, ou o ciclo de alta se dará com um grau de agressividade não visto há décadas, com fortes impactos potenciais sobre a economia real (desemprego e atividade) e sobre a estabilidade do sistema financeiro, ou se dará de maneira insuficiente, de forma que o desejado "soft landing" impeça a apropriada dianteira que a autoridade tem que assumir frente a dinâmica inflacionária.

Como citado anteriormente, ainda são incertas as implicações que os recentes eventos terão sobre as tendências de crescimento e inflação global no longo prazo. Quando (ou se) as atuais pressões inflacionárias passarem, os fatores estruturais associados ao fenômeno da estagnação secular comentados anteriormente estarão presentes até onde a vista alcança. Nesse sentido, é preciso separar a provável agressividade de reação da política monetária no curto prazo dos condicionantes fundamentais que determinam o valor da taxa de juros neutra, afinal, a taxa de juros real converge para o r* ao longo do tempo.

Comentários